ソーシャルレンディング(投資型クラウドファンディング)とは

ソーシャルレンディング(投資型クラウドファンディング)はお金を借りたい人(企業など)と、お金を貸したい(投資家)人をインターネット上で結ぶサービスのことを言います。

今の日本の制度だと「お金を投資したい」個人の投資家が、個別で企業に投資をすることが出来ません。

それを出来るようにするには資格を取ったり、たくさんの書類を書いたり…と結構面倒臭いのです。。。

そういった専門的な部分を行ってくれる仲介事業者的存在がソーシャルレンディング業者です。

ソーシャルレンディングは最低1万円から投資できることや、案件によっては15%近い高利回りが返ってくる点などが大きな特徴として人気を集めています。

当サイトでは国内ソーシャルレンディング業者の中で投資家から人気が高いサービスを比較、紹介しています。

実際に当サイト管理人も口座開設をし、自己資金20万円から投資をする体験ブログも公開中です。

ただ、ソーシャルレンディングも投資商品ですので、当然リスクにも注意が必要です。

投資商品の中でも比較的リスクが低いと言われるソーシャルレンディングですが、決してゼロではありません。

ソーシャルレンディングにはどんなリスクがあるのか?を理解し、自己判断で始めるようにしましょう。

各ソーシャルレンディング業者の特徴を比較

クラウドクレジット

クラウドクレジットは、海外の投資案件に特化したソーシャルレンディングのサービスです。

主な地域としては、ヨーロッパやラテンアメリカなどを中心にした案件を扱っています。

他のサービスと比較して、大きく異なる点は『投資先となる対象』と『リスクへの対応』の仕方です。

なにがどう違うのか?は詳細ページにて詳しくご説明しますが、案件の特徴としては、他サービスと比較すると募集総額が少なく、運用期間が長期・平均利回りが高めといった点があります。

日本国内だけでなく世界各国、たくさんの大手海外企業と提携を結ぶ注目度が高いサービスです。

maneo

maneoは、ソーシャルレンディング業界の中でも、日本国内最大級の老舗サービスです。

というのも、2008年に一番最初に日本国内でサービスを立ち上げたのがmaneoなのです。

maneoを運営しているmaneoマーケット株式会社は2016年、2月にはGMOクリックホールディングス株式会社と資本業務提携を結び、ブランド力・サービスの信頼感という点でも投資家からの評価が高いサービス。

maneo公式サイトでもマーケット情報や返済実績一覧などの投資家が気になるデータ類も最新情報を掲載しており、安定度と信頼性の高さが光ります。

『とりあえず、ソーシャルレンディングを始めてみよう!』と思っている方はまずmaneoの口座を持っていて間違いがない、と言えるサービスです。

Crowd Bank(クラウドバンク)

日本クラウド証券が運営するCrowd Bank(クラウドバンク)は、日本国内のソーシャルレンディング業者の中で唯一、証券会社が提供するサービスです。

当サイト管理人も実際に口座を持っていますが、他のサービスと比較して一番公式ページのデザインが好きです。

管理画面も含めとてもシンプルで見やすいので、とりわけ説明書を読まずとも何となくでどう操作したら良いのか分かります。

クラウドバンクでは、不動産の投資案件や再生可能エネルギーファンドの取り扱いがあります。

再生可能エネルギーファンドは特に女性の投資家から人気が高く、募集金額の総額が高めなのにも関わらず、すぐに満額成立になるケースが多いです。

再生可能エネルギーファンドに興味がある方にオススメなサービスです。

Owners Book(オーナーズブック)

OwnersBook(オーナーズブック)最大の特徴は、全ファンド1万円から不動産投資に参加できるという点です。

また、『SNSを通じて投資家同士でコミュニケーションが取れるシステム』を採用しているのは、他サービスと比較してもOwnersBook(オーナーズブック)だけ。

投資について知識がない初心者でも、投資家同士で意見交換が出来るので、ソーシャルレンディングに関しては勿論、投資についても基礎から学ぶことが出来ます。

小額から投資が始められるだけでなく、全ての案件が担保付という安心感もあり、投資について勉強しながら資産運用をはじめたいという方に向いています。

無料で開催される資産運用セミナーも行っていますので、興味がある方はまずセミナーから参加してみるのも良いと思います。

SBIソーシャルレンディング

SBIソーシャルレンディングの最大の強みと言えばやはり証券・銀行・保険を傘下に有するSBIホールディングスが親会社だということです。

サービス会社の知名度で言えば、他ソーシャルレンディング業者と比較してもダントツではないでしょうか。

ソーシャルレンディングで投資をするにあたり、最も重要なポイントが『運営サービスを信頼できるかどうか』という点。

その点で言えばSBIホールディングスが親会社にいることから、信頼感は業界内でも1、2を争うところ。

他のソーシャルレンディングサービスと比較すると、ファンドの数や、提供の仕方も異なる為、投資初心者としては戸惑うところもあるかもしれませんが、非常にシンプルという点では逆に始めやすいかもしれません。

Lucky Bank(ラッキーバンク)

Lucky Bank(ラッキーバンク)は、不動産の投資案件に特化したサービスです。 数あるソーシャルレンディングの中でも特にスピーディに成長し続けているサービスで、かなり注目度が高いです。

期待利回りは、年6%~10%(税引前)!!

他サービスと比較してもかなり高い数値を叩き出していると思います。

登録ユーザー数もどんどん増えているので、人気のファンドはすぐに満額成立になってしまう時も。 8,260万円の案件が最速1、2分で成立してしまった事例もあり、ニュース記事として取り上げられています。

Lucky Bank(ラッキーバンク)を運営するラッキーバンク・インベストメント株式会社は2016年8月に子会社であるLBIリアルティ株式会社(不動産事業)を設立するなど、進化のスピードが止まらないサービスです!

AQUSH(アクシュ)

AQUSH(アクシュ)は、2008年に日本にソーシャルレンディングが来た当初、いち早く運用を開始したサービスの1つです。

サービスではローンファンドは勿論、ecoエネルギーファンド、ローンマーケット…と、幅広いジャンルを取り扱っています。

投資の際に必要となる費用は1.5%(年換算)の手数料のみ。

低コストから投資を始めたい、という方にオススメなサービスです。

期待平均利回りが約5.50%と好利回りな点も、投資家から人気が高い理由の一つ。

低コストで好利回りという嬉しい環境のもとで資産運用を始めることが出来ます。

パートナーも日本国内だけでなく海外企業と提携を結び、魅力的な資産運用の機会を提供してくれています。

グリーンインフラレンディング

グリーンインフラレンディングはmaneoマーケット株式会社が提携するサービス。

再生可能エネルギー事業に特化した新しいサービスです。

再生可能エネルギーというのは、自然界に存在するエネルギー(太陽光・風力・水力など)のことを言います。

温暖化が進む世の中で、最近特に注目されている再生可能エネルギー。

この再生可能エネルギーを事業化して活用するファンドを対象にしています。

国内の事業はもちろん、海外の事業も扱っており経済と環境とのバランスを上手く取れると見込みが高いファンドに的を絞って貸し付けを行っているため、利回りも高い数字となっています。

再生可能エネルギーへの投資は、ただ投資をするだけでなく社会貢献に繋がることにもなるので、多くの投資家から注目を集めています。

LCレンディング

LCレンディングは不動産の投資案件に特化したソーシャルレンディングのサービスです。

ハッキリ言いますが、不動産投資案件で資産運用をするのであればまず口座を持っていた方が良いサービスです。

というのも、他サービスと比較してもLCレンディングは特に不動産の投資案件に強いと思うサービスだからです。

その理由は詳細ページにてご説明しますので、まずは公式ページがどんな感じなのか見てみて下さい。

maneoマーケット株式会社が提携しているサービスとしても、ブランド力・信頼感・安心感があるサービスだと思います。

スマートレンド

スマートレンドはmaneoマーケット株式会社が提携し、2016年4月にOPENした新しいソーシャルレンディングのサービスです。

他の業者と比較して目立つ特徴としては、掲載されている募集ファンドが国内の案件から、海外の案件まで取り扱っていること。

ファンドのジャンルとしては「事業資金支援型」のファンドがメインになっています。

こちらもまた、業界で扱っているのは唯一のサービスではないでしょうか。

利回りも最低5%~と他の業者と比較しても平均数値が高く、一番数字が高いものだと10%以上の案件も。

公認会計士・税理士事務所など専門分野に強い事業と連携したり、独自の厳しい審査基準で評価し、与信力の高いファンドを取り扱っています。

まだまだ若いサービスながらも、ブランド力・信頼・好利回りで、投資家にも非常に評価が高いサービスとなっています。

アメリカンファンディング

アメリカンファンディングはmaneoマーケット株式会社が提携するサービスです。

2016年7月にOPENし、3か月以内に成立ローン総額6億円を突破!!

多くの投資家が注目している新サービスです。

アメリカンファンディングはアメリカの不動産投資案件特化型のサービスです。

現在掲載されているファンドのエリアは、カリフォルニア州が多いです。

アメリカンファンディングの最大の特徴としては、全投資案件にアメリカ国内の不動産物件の担保が付いていることです。

投資家に安心して資産運用を行ってもらえるよう、最大限リスクを下げる為の対策をしています。

利回りは最大で10.0%。最低投資金額は5万円~です。

まだサービスがオープンして間もない為、募集ファンド数は少ないですがすでに満額成立しているファンドもあります。

運用期間も比較的短めに設定されているので、初心者にもオススメできる仕様になっているようです。

ガイアファンディング

ガイアファンディングは、海外の不動産投資案件に特化しているソーシャルレンディングのサービスです。

ガイアファンディングもまた、maneoマーケット株式会社が提携しているサービスになります。

他のサービスと比較して驚いたのがファンドの詳細情報がかなりしっかりと公開されている点です。

公式ページでは投資家が実際に自分の資金を投資した案件がどんな建物になったのか?などをYoutube動画で見ることが出来ます。

実際に出来上がった建物を見ると、リアルに想像が膨らむので、楽しく資産運用が出来ると思います。

自分の資産を、資金が足りなくてもどかしい思いをしている人に使ってほしい!と思う方にオススメです。

スマートエクイティ

スマートエクイティはAIP証券が運営する投資型クラウドファンディングのサービスです。

業界で唯一、社債のファンドの取り扱いがあります。

地方の優良中小企業の社債や、新興国の不動産投資を対象に、不動産投資や太陽光事業、新商品開発、社会貢献型投資など幅広いジャンルのファンドが提供されています。

目標利回りは5~10%。

高い利回りで貸し付けをしても、十分に返済能力があるとスマートエクイティの厳しい審査を通ったファンドのみ掲載されているので、信頼度も高いです。

最低投資金額は10万円~と、1万円から投資が出来る他サービスと比較するとやや高めだなという印象です。

ファンドの詳細ページにリスク・リターンに関する説明がしっかりと明記されており、非常に透明度が高いサービスと言えます。

各ソーシャルレンディング業者の基本情報を比較(2026年01月08日更新)

- 全て

- 10%以下

- 15%以下

- 20%以下

- 21%以上

- 全て

- 1件

- 2件

- 3件

- 4件

- 5件

- 6件

- その他

全サービスの募集ファンドから検索して探す

自己資金20万円で資産運用!初心者実践ブログ

TATERU Fundingとはどんなサービス?新しいソーシャルレンディングサービスを紹介!

こんにちは!久しぶりの更新です。

最近は暖かくなったり、急に寒くなったりと忙しい天候続きですね。

寒くてバイクに乗れないので、早くサクッと暖かくなって欲しいです。

エンジン全然かけてい...

こんにちは!久しぶりの更新です。

最近は暖かくなったり、急に寒くなったりと忙しい天候続きですね。

寒くてバイクに乗れないので、早くサクッと暖かくなって欲しいです。

エンジン全然かけてい...

LCレンディングで2018年1月分の分配金が配当されました!ちゃんと予定通り入金されたのか?

みなさんこんにちは。

せっかくダイエットして良い感じに痩せたのに、お正月休みうんぬんでスッカリ元に戻ったソレンです。

毎年そんな感じなんですが…もういい加減、いい年ですね。

年...

みなさんこんにちは。

せっかくダイエットして良い感じに痩せたのに、お正月休みうんぬんでスッカリ元に戻ったソレンです。

毎年そんな感じなんですが…もういい加減、いい年ですね。

年...

1月16日(火)放送の日経スペシャル「ガイアの夜明け」にクラウドクレジットが紹介されたよ!

こんにちは。

最近、地元の居酒屋にフラフラ~っと飲みに行って『飲み友』に出会うのがマイブームです。

…と言っても「 よ~し友達作るぞ~♪ 」的に挑むのではなく…

完全なる雰囲気で...

こんにちは。

最近、地元の居酒屋にフラフラ~っと飲みに行って『飲み友』に出会うのがマイブームです。

…と言っても「 よ~し友達作るぞ~♪ 」的に挑むのではなく…

完全なる雰囲気で...

全ソーシャルレンディング業者 口座開設の手順を比較

ソーシャルレンディングの利回りが高い理由は?

予想利回りは5~15%!ソーシャルレンディングは、どの業者でも10%以上の利回りを出す投資案件を扱っています。

どうしてそんなに高い利回りを出すことが出来るのでしょうか。

まず、利回りが一体何なのか?の説明を軽くしますね。

利回りとは、自分が投資した資金に対し、どのくらい利益が出るのかをあらわした数値です。

似たような言葉に「利子」や「利息」があります。

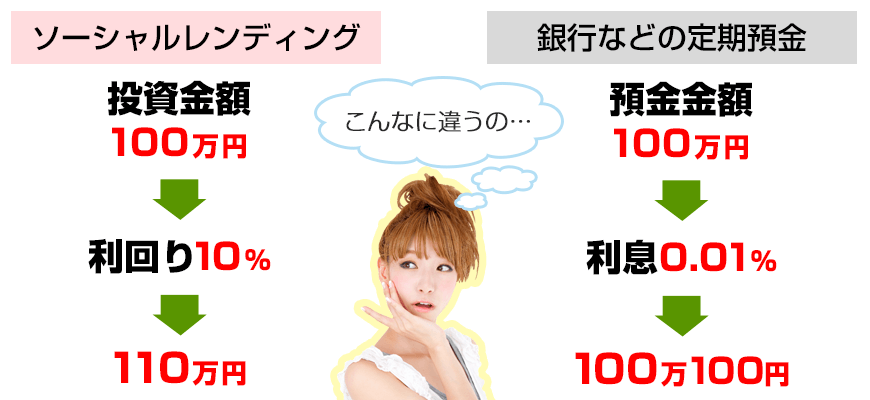

この利回りは、銀行などの定期預金の数字と比較すると、その数字がどれだけ高いのか分かりやすいです。

たとえば、銀行などの定期預金ではついてくる利息はわずか0.01%・・・

100万円預けても、100円にしかなりません。。。

ですが、ソーシャルレンディングで10%の利回り案件だった場合、同じ100万円を預けると110万円になります。

下記の画像で比べてみても、その差は歴然。

これを見ているとなんだか、銀行に預けるのがバカバカしくなって来ますね・・・

では、銀行ではそんなに利息が低いのに、ソーシャルレンディングではなぜ高く数値を設定できるのでしょうか。

答えは「貸し出し金利が高いから」です。

詳しくは「各サービスの利回りで比較!」を見て欲しいのですが、簡単に説明するとソーシャルレンディング業者が貸付を行う企業や業者は、お金を貸す際に必要な貸出金利が高額でも大丈夫なくらい、利益率が良い案件なのです。

ソーシャルレンディング業者は、本当に目の付け所が良いというか・・・

頭が良いな~と思うんですが、世の中には、いくら今後成長が見込まれる企画や、収益率が高い事業であっても、事業の実績年数が短いというだけで、銀行の審査に通らないなどの案件がたくさんあります。

審査に通らない理由はそれだけではないですが、銀行の審査というのはめちゃめちゃ基準が厳しいのです。

優良案件なのに銀行の審査を通れずに、土俵に上がることも出来ないまま諦めるしかない・・・

ソーシャルレンディング業者は、そんな優良案件に目をつけたのです。

銀行の審査を通らなかっただけで、もともと実力はある案件なので、貸出金利が高くてもソーシャルレンディング業者にお金を借りる。

そういった仕組みから、高い利回りを回すことが出来るのです。

ソーシャルレンディングが人気の理由は?

ソーシャルレンディングが個人投資家に人気の理由。

実際にソーシャルレンディングで投資をしている投資家からは

- ・小額で始めることが出来る

- ・高い利回りが貰える

- ・他、投資商品と比較してリスクが少ない

の3点が、最大の魅力として挙げられます。

他にも様々な人気の理由がありますが、今の日本の世の中とソーシャルレンディングが合っていることも、人気の理由の一つなのでは?と思います。

と、いうのもソーシャルレンディングとは「お金を借りたい人(融資を受けたい人)」と「お金を貸したい人(投資したい人)」とをインターネットを通じて繋げるサービスのことを言います。

と、いうのもソーシャルレンディングとは「お金を借りたい人(融資を受けたい人)」と「お金を貸したい人(投資したい人)」とをインターネットを通じて繋げるサービスのことを言います。

まず、インターネットは日本だけでなく世界中に普及し、もはやなくてはならない存在です。

そして高齢化がますます進んでいる最近の日本は『資産を持っている人』が多くいる国と言われています。

一方でとても優秀な企業なのに資金がない為、成長できずにくすぶっている中小企業もまた、多く存在しています。

ここで一旦、話をまとめると

- ・インターネットは誰もが使っているツール

- ・日本は資産を持っている人が多いのに、世の中に回っていない

- ・優秀だけど融資を受けられない中小企業が多い

これらを全て、繋げてしまおう! と、考え作られたのがソーシャルレンディングなのです。

今、日本では銀行にお金を預けても年利が0.01%しか付きません。

100万円を1年間預けても、たったの100円しかプラスにならないのです。

1回、コンビニATMでお金を下したら手数料で消えてしまいます。

ところがソーシャルレンディングでは、平均して10%~の年利が付きます。

同じ100万円を投資すると、1年間で10万円プラスになるのです。

図にしてみると、比較しやすいので比べて見てみましょう。

| 年利10%の投資案件と、銀行などの定期預金の数字を比較 | |||||

|---|---|---|---|---|---|

| ソーシャルレンディング(年利10%) | 元金 | 1年後 | 2年後 | 3年後 | プラス分 |

| \1,000,000 | \1,100,000 | \1,210,000 | \1,331,000 | +\331,000 | |

| 定期預金 (年利0.01%) |

元金 | 1年後 | 2年後 | 3年後 | プラス分 |

| \1,000,000 | \1,000,100 | \1,000,200 | \1,000,300 | +\300 | |

※税金控除前の金額です

上記は、仮にソーシャルレンディングで年利10%の案件に投資した場合と、一般的な定期預金との3年後の数字を比較したものです。

こうして比較すると、その差は歴然ですね。。

高齢化が進んだ今の日本は、『将来に対する不安要素』が山のようにあります。

皆さんも良く聞くのが

- ・給料が上がらないのに税金ばかり増えていく

- ・将来、本当に年金が貰えるのだろうか?

- ・夫婦共働きでも今の給料じゃ、中々出産・子育てに踏み切れない…

という声です。

このような不安を抱えた人達は、自分で資産管理をしようと資産を溜め込む傾向にあります。

そうして国全体にお金が回らず、1人1人の資産はあるのに世の中にお金がない状態となっているのです。

そうして国全体にお金が回らず、1人1人の資産はあるのに世の中にお金がない状態となっているのです。

その証拠に、ソーシャルレンディングで投資している人の半数近くは1,000万円以上もの金融資産を持っている人です。

既にソーシャルレンディングを通じて日本経済の流れを変えようと動き出しているのかもしれません。

…と、良い事尽くしのソーシャルレンディングですが、やはり投資は投資ですので『リスク』もあります。

具体的にどんなリスクがあるのかは、この後説明していきますが『ソーシャルレンディングのリスク』のページでも、ソーシャルレンディングに関するリスクの説明をしていますので、読んでみて下さい。

ソーシャルレンディングの良いところとリスク、両方をしっかり理解した上で自分に合った資産運用をはじめましょう。

ソーシャルレンディングは危険?リスクはないの?

いくらリスクが低いと言われているソーシャルレンディングですが、当然低いだけでリスクがゼロな訳ではありません。

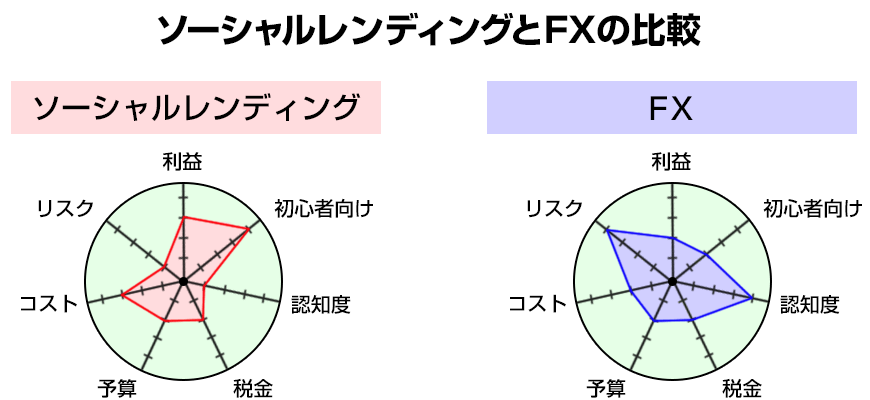

FXや株などと比べると安全性はかなり高いようですが、やっぱり投資ですのでリスクは付きものです。

お金を貸す側(投資家)は勿論、お金を借りる側(借り手)にもリスクがあります。

具体的にどんなリスクがあるのかというと、投資家側のリスクとしてよく言われているのが

「貸し倒れリスク」です。

これは、貸したお金が返ってこない!というものです。

投資をする案件は、いわば「これから出来るもの」です。

募集資金が集まっても、何らかの理由によりプロジェクトがおじゃんになってしまった・・・

募集資金を持って、借り手が夜逃げをしてしまった!!

なんていうこともゼロではありません。

他にも原因は考えられますが、それらの理由により最悪利息分どころか、元金(投資したお金)すら戻ってこない可能性があります。

ソーシャルレンディング業者だって、勿論そのリスクは考えています。

そんな事態が起こらないよう、「担保付き」の案件を出したり、自社サービスで投資のプロを集め、お金を貸し付けるプロジェクトや企業を厳しく審査して、自分たちが自信を持って出せる案件のみ取り扱うなどしています。

その証拠に、ソーシャルレンディング業界でも最大手であるmaneoマーケット株式会社では、

※2016年6月時点

と公言しています。すごい自信ですね。

投資家である方達は、そういった信頼できるサービスを選んでソーシャルレンディングを行っていきたいですね。

お金を借りる側(借り手)のリスクとしては起業したプロジェクトや事業が失敗した場合、自身が責任を負うことになることです。

これはソーシャルレンディングに限ったことではないですが。。。

やはり、長期的で大きなプロジェクトとなると、スケジュールが遅れたり、思い描いていた通りに収益化に繋がらなかったりする場合も出てくると思います。

そのプロジェクトがダメになってしまっても、借りたお金は返さなくてはいけません。

その全ての責任を自分が負うこととなってしまうのです。

ここに書いたほかにも、お金を貸す側、借りる側にリスクは付いてきます。

ソーシャルレンディングをはじめる際は、必ずそのリスクについて把握した上で、スタートするようにしましょう。

当サイト管理人も、実際にいくつかのソーシャルレンディング業者に口座を持って投資をはじめています。

各業者の口座開設の手順を載せますので、ぜひ気になる業者の詳細を比較してください。